Perspectivas para 2023: aprovechar las oportunidades ante una montaña de preocupaciones

Ciberseguridad: Tres formas de mantenerse seguro durante el mundial de fútbol

28 noviembre, 2022

La sequía impacta en los productores, las comunidades y el país

1 diciembre, 2022-

Una recesión en EE.UU. más tardía pero más profunda de lo esperado

-

La renta variable japonesa debería beneficiarse de una economía nacional más competitiva

-

En los mercados de crédito, el tiempo juega a favor del inversor

DESCARGAR GACETILLA EN FORMATO WORD + IMÁGENES

2023 será un año de recesión mundial, aunque surgirán oportunidades de inversión por la continua falta de sincronización entre los tres mayores bloques económicos: Estados Unidos, la zona euro y China. Sin embargo, aprovechar estas oportunidades requerirá ser flexibles y selectivos

Perspectivas económicas: Raphaël Gallardo, economista jefe en Carmignac

En Estados Unidos, donde hay casi dos puestos de trabajo vacantes por cada estadounidense desempleado, el mercado laboral sigue al rojo vivo. Esto favorece el crecimiento de los salarios de los trabajadores estadounidenses, lo que a su vez alimenta la inflación en el país. Estados Unidos podría registrar un descenso de la actividad más acusado de lo previsto el año que viene, ya que la Reserva Federal (Fed) ha hecho de la lucha contra la inflación su principal caballo de batalla.

En Estados Unidos, donde hay casi dos puestos de trabajo vacantes por cada estadounidense desempleado, el mercado laboral sigue al rojo vivo. Esto favorece el crecimiento de los salarios de los trabajadores estadounidenses, lo que a su vez alimenta la inflación en el país. Estados Unidos podría registrar un descenso de la actividad más acusado de lo previsto el año que viene, ya que la Reserva Federal (Fed) ha hecho de la lucha contra la inflación su principal caballo de batalla.

«No creemos que se vaya a producir un escenario en el que EE.UU. sufra una recesión poco profunda y de corta duración a principios del próximo año. Prevemos que la economía estadounidense entre en recesión a finales de este año, pero con un descenso de la actividad mucho más acusado y prolongado de lo previsto por el consenso del mercado. Para combatir la inflación, la Fed tendrá que crear las condiciones para una verdadera recesión con una tasa de paro muy superior al 5%, frente al 3,5% actual, lo que no está previsto por el consenso», asegura Raphaël Gallardo, economista jefe de Carmignac.

En Europa, la previsión es que los elevados costes de la energía afecten tanto a los márgenes de las empresas como al poder adquisitivo de los hogares, desencadenando así una recesión durante este trimestre y el próximo. La recesión debería ser leve, ya que el elevado nivel de almacenamiento de gas debería evitar la escasez de energía. Sin embargo, se espera una floja recuperación económica a partir del segundo trimestre, con reticencia por parte de las empresas a contratar personal e invertir debido a una persistente incertidumbre sobre el suministro de energía y los costes de financiación.

«El Banco Central Europeo (BCE) se enfrentará a un entorno cuasi-estanflacionario debido a la debilidad de la recuperación y a la continuación de la inflación energética. Asimismo, un renovado activismo en el ámbito presupuestario podría intensificar la presión sobre el BCE y forzar un arduo debate sobre el dominio presupuestario», afirma Gallardo.

En China, la economía depende actualmente solo del sector público, que apuntala el crecimiento gracias al gasto en proyectos de infraestructuras. Por el contrario, el sector privado se encuentra en plena recesión.

«Con el sistema sanitario chino incapaz de soportar una «ola de salida» de la política de covid cero durante el invierno, las autoridades se vieron obligadas a estimular el crecimiento del PIB adoptando un doble eje monetario y diplomático. Aceptaron flexibilizar las condiciones de liquidez e iniciaron una relajación de las tensiones con Estados Unidos», indica Raphaël Gallardo. «Esto es un buen augurio para el retorno gradual a la fortaleza económica», añade.

Nuestras estrategias de inversión para 2023: Kevin Thozet, miembro del Comité de Inversión en Carmignac

El manual típico de la recesión que se asocia con el entorno descrito anteriormente exige que la cartera tenga un sesgo defensivo. En renta fija, se favorecen los bonos de vencimientos largos de emisores con buena calificación, en renta variable la preferencia es por empresas y sectores que exhiban la mayor resistencia, y en los mercados de divisas, se priorizan las monedas que tienden a sacar partido de su estatus de refugio seguro.

El manual típico de la recesión que se asocia con el entorno descrito anteriormente exige que la cartera tenga un sesgo defensivo. En renta fija, se favorecen los bonos de vencimientos largos de emisores con buena calificación, en renta variable la preferencia es por empresas y sectores que exhiban la mayor resistencia, y en los mercados de divisas, se priorizan las monedas que tienden a sacar partido de su estatus de refugio seguro.

Aunque el contexto pueda parecer sombrío, no significa que no haya oportunidades de inversión. Tras un año 2022 marcado por el rápido y perfectamente coordinado endurecimiento de las políticas monetarias de los bancos centrales de todo el mundo, 2023 será un año en el que esas mismas autoridades monetarias adoptarán una actitud de espera para 1) evaluar el impacto de una subida tan rápida de los tipos de interés y 2) ser conscientes del riesgo de que se materialice un aterrizaje brusco. Este cambio, junto con el regreso a territorio positivo de la rentabilidad real de los bonos, implica que los mercados de renta fija han recuperado en gran medida su condición defensiva. Asimismo, la tendencia desinflacionista de la primera parte del año debería favorecer a los títulos de renta variable de crecimiento visible.

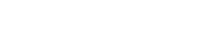

En los mercados de renta variable, aunque la caída de las valoraciones parece en líneas generales coherente con un contexto de recesión, existe gran disparidad entre las regiones, y sobre todo en lo que respecta a los beneficios. Las expectativas de beneficios siguen siendo altas en Estados Unidos y Europa, lo que no ocurre en China, ni tampoco en Japón, dada la depreciación del yen. Los ojos de los inversores internacionales están puestos en las dinámicas de inflación y crecimiento del mundo occidental. Una mirada hacia Oriente debería resultar saludable y aportar una diversificación más que bienvenida.

«A diferencia del mercado de renta fija, las cotizaciones de la renta variable no incorporan la hipótesis de una grave recesión, por lo que los inversores deben ser cautos. La renta variable japonesa podría sacar partido de la renovada competitividad de la economía nacional, impulsada por la caída del yen frente al dólar, pero también de la demanda interna. China será una de las pocas zonas en las que el crecimiento económico en 2023 será mejor que en 2022 y, si el resto de variables se mantienen, la economía tendrá impacto en los beneficios de las empresas», señala Kevin Thozet, miembro del comité de inversión de Carmignac.

En los mercados de renta fija, los bonos corporativos también ofrecen oportunidades interesantes, ya que, por el lado del riesgo, el incremento previsto de las tasas de impago ya está ampliamente descontado en los precios actuales. Y en cuanto al apartado de la remuneración, los rendimientos implícitos se encuentran en niveles coherentes con las perspectivas a largo plazo de la renta variable. Por lo que respecta a la deuda pública, un crecimiento económico más débil generalmente se asocia a una menor rentabilidad de los bonos. Sin embargo, dado el entorno inflacionista, aunque el ritmo de endurecimiento monetario disminuya o incluso se frene del todo, es poco probable que vaya a producirse pronto un cambio de tendencia.

«En semejante entorno, son preferibles los vencimientos más largos (de 5 a 10 años). En el mercado de renta fija, cuando los rendimientos suben, los inversores pueden permitirse esperar hasta ver cómo evolucionan las cosas. El paso del tiempo corre a favor de los inversores. Sin embargo, debemos ser conscientes de que el abandono de la represión financiera conlleva que algunos se quedarán en el camino, sobre todo cuando golpee la recesión», afirma Kevin Thozet.

Con el 2023 a las puertas, seguimos ante una «montaña de preocupaciones». La atención de los inversores sigue centrada en la inflación y en el riesgo de recesión, que no se espera que afecte a las tres principales economías de la misma manera ni al mismo tiempo. No obstante, esta asincronía lleva aparejados los beneficios de la diversificación. Y la volatilidad de los mercados financieros trae consigo oportunidades para las que habrá que ser selectivo y extremadamente ágil con objeto de aprovecharlas, lo cual no es sino la definición de un gestor activo.

Acerca de Carmignac

Fundada en 1989 como empresa independiente de gestión del patrimonio, Carmignac se rige desde entonces por tres principios clave: espíritu emprendedor, visión humana y compromiso activo. Nuestro espíritu emprendedor sigue siendo nuestra seña de identidad; nuestro equipo de gestores de fondos es libre de realizar sus propios análisis de riesgo y convertirlos en convicciones firmes antes de ponerlos en práctica. Siempre trataremos de mejorar nuestro análisis de datos para gestionar mejor la complejidad y evaluar los riesgos ocultos. Para ello, nos basamos en la visión humana obtenida de nuestra cultura de debate colaborativo, trabajo de campo y análisis exclusivo. Somos socios y gestores activos, comprometidos con nuestros clientes, con el objetivo de garantizar una total transparencia y responsabilidad en nuestras decisiones de inversión. Carmignac, propiedad al cien por cien de la familia accionista y de los empleados, es una de las principales gestoras de activos europeas, con operaciones desde siete sucursales. Hoy, como desde nuestros inicios, nos comprometemos a trabajar duro para gestionar activamente los ahorros de nuestros clientes a largo plazo.